|

|

|

|

生命保険を活用した節税対策ならLICS!にお任せください

|

|

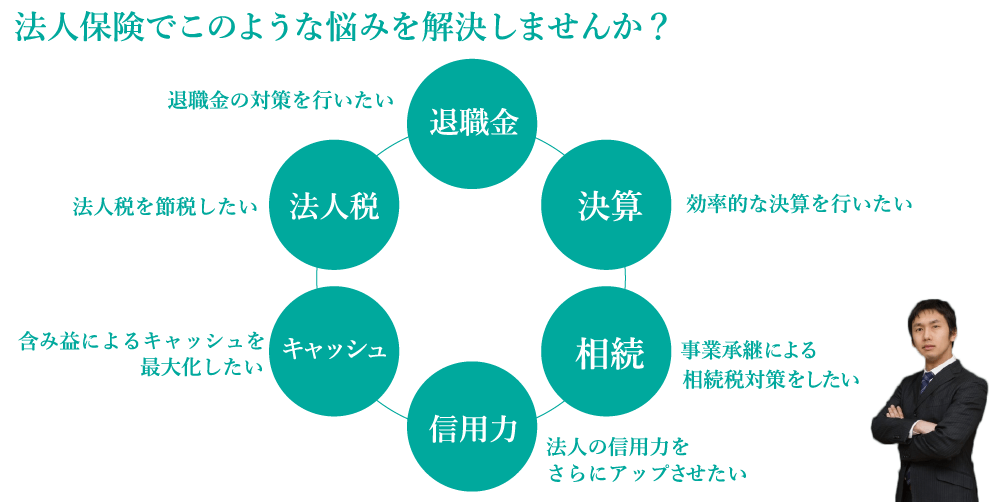

法人税を節税したい

法人税はその年の利益に応じて金額が設定されます。節税対策を行わずに法人税を支払うと、多額になることもあります。

一般的には節税対策として様々な商品の購入などが行われますが、その後の利用価値を考えると必ずしも良い買い物とは言えない場合もあります。

そのような場面で活躍できる商品が生命保険なのです。 |

退職金の対策を行いたい

退職金は毎年、退職者が出るたびにまとまったキャッシュを用意しなくてはなりません。

定年退職者が多い年や、一身上の都合による退社が相次いだ場合、法人にキャッシュが残っていないと大変なことになります。

そのため、生命保険を活用した退職金の用意という手法が人気です。 |

事業継承の相続税を節税したい

事業継承をする際には、後継者に相続税や贈与税の負担がかかります。

相続税などを節税する制度はいくつかありますが、これらの制度では不十分であることもあります。

生命保険などで損金を多く計上して資産の評価額を下げることで税金の引き下げ、つまり節税を行うことができます。 |

キャッシュを最大化させたい

手元に多くお金があるに越したことはありませんが、それでもやはり急な出費などに対応できない場合もあります。

だからといってキャッシュをただ持っているだけでは法人税を多く取られてしまいます。

解約返戻金のある生命保険を利用すると節税+急なキャッシュ対策まで可能です。 |

生命保険を利用した節税対策がオススメです!

|

|

|

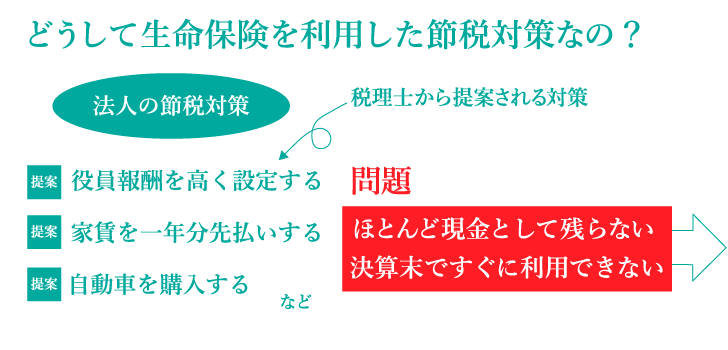

節税対策と言われてどのような方法が思いつきますか?会社保有の商品の購入、賃料の先払いや不動産への投資、役員報酬等の給与の変更などをよく耳にすると思います。

しかし、これらの商品は数年後にはどのような価値になっているでしょうか。例えば購入した車を手放した際には手元にはあまりお金は残りません。

家賃の先払いは、確かに税金が減るので節税にはなりますが、後からお金が返ってくるわけではありません。

目先の節税だけを考えていると、いざという時に対応が出来ない場合があります。

また、これらの方法はリスクが大きかったり、決算が迫った時には利用が出来ないこともあります。

一方、生命保険などの法人保険を利用した節税の場合、解約返戻金や契約者貸付などで現金を戻すことも可能です。 さらに生命保険そのものの役割として従業員への福利厚生やリスクへの備えなど、節税以外の場面で多く役立ちます。 生命保険を上手く活用することで、節税だけではなくキャッシュを最大化ことが出来るのです。

一方、生命保険などの法人保険を利用した節税の場合、解約返戻金や契約者貸付などで現金を戻すことも可能です。 さらに生命保険そのものの役割として従業員への福利厚生やリスクへの備えなど、節税以外の場面で多く役立ちます。 生命保険を上手く活用することで、節税だけではなくキャッシュを最大化ことが出来るのです。

生命保険で退職金対策

生命保険が退職金の資金対策として利用されることが多いです。

貯蓄性のある積立型の生命保険の場合、解約時に「解約返戻金」が出るため、そのキャッシュを退職金にあてます。

生命保険の種類にもよりますが、積み立てた総額以上の解約返戻金が返ってくることもあります。

また、生命保険の支払が損金に算入されるため、節税も同時に行うことができます。

|

法人保険で事業継承対策

事業継承において、贈与税は資産の評価額を基準に計算されます。

そのため、生命保険のように支払の一部、または全部が損金として計上される保険に加入すると、会社の利益が引き下がり、資産の評価額が下がります。

手っ取り早く節税するにはこの方法がよいでしょう。

この方法は生命保険を利用した退職金の積立との相性もよく、併用されることが多いです。

|

生命保険でキャッシング

例えば急なビジネスチャンスが来たとき、手元にお金がないとチャンスを逃してしまうかもしれません。

生命保険に限らず、解約返戻金のある保険は、満期前に契約者貸付の制度を利用することが出来ます。

契約者貸付は解約返戻金の90%ほどを借り入れることが出来る制度で、利率もさほど高くありません。

金融機関と異なり、入金までも1週間程度と迅速なのもポイントです。

これにより、生命保険は節税だけでなくキャッシングにも対応していると言えます。

|

福利厚生としての生命保険

従業員にとって、福利厚生は重要なことです。法人として福利厚生の一環で生命保険を用意することも多くあります。

生命保険は従業員の家族に向けた大事な保障です。

もちろん、個人で加入しているケースも多いですが、法人として団体で生命保険を契約した方が保険料が割安になります。

法人にとっても、労働環境の充実だけでなく、生命保険を損金算入して節税につなげる事ができます。

|

生命保険は節税だけでなく福利厚生、キャッシュの確保、事業継承まで対応できます!

生命保険の性質を理解しよう

生命保険は損金算入できる

節税において、重要なことは支払いの額をどのように減らすか、ということです。 しかし、なんでも良いから買い物をすればいい、というわけではありません。 例えば生命保険では損金に算入できますが、終身保険では損金に算入できません。 損金に算入しないと節税対策にならないため、注意が必要です。

生命保険は保険の中でも重要な役割

生命保険はその名の通り、生命にかかわる損失があった際に保障が付く商品です。 ご家族にとって、急な不幸があった場合に生命保険に加入していないと収入がなくなってしまうかもしれません。 生命保険は人の生死にかかわる保険のため、当人の周りへの影響が大きいケースが多いです。

生命保険と退職金

生命保険と退職金が相性がよいと言われる理由

生命保険は主に、就職中に万が一のことがあった場合に備えて保障をつけるものです。 退職金は退職時に一定の金額を受け取ることが出来るものです。 そのため、定年退職までの生命保険を組み、定年退職を迎え満期になった際に解約返戻金を受け取り、 その金額を退職金に充てることで、退職金の確保と生命保険加入による節税を同時に行えます。

生命保険加入の注意点

生命保険を払えなくなるとどうなるの?

生命保険に限らず、保険商品の保険料は解約まで支払いの義務は継続します。 支払が出来なくなり途中解約となると、積み立てた総額より少ない解約返戻金になってしまい、トータルで損をすることになります。 支払い続けられるキャッシュフローを確保することが大事です。

毎年の営業成績も重要

生命保険を損金に算入した場合、加入期間中に損金算入額以上の利益を出さないと赤字になってしまいます。 赤字になると節税の効果が減ってしまうので、逆効果になってしまいます。 生命保険の保険料を支払っても黒字になるよう、節税対策をしなくてはなりません。

赤字補填のための生命保険

生命保険の解約返戻金を利用する

生命保険の解約返戻金を利用して赤字を補填する方法があります。 生命保険の一部、あるいは全てを解約することで解約返戻金を受け取り、補填することが出来ます。 しかし、これはあくまで緊急時のためのものであり、メインの用途として考えてはいけません。

解約返戻金の率は変動する

生命保険の解約返戻金の率は商品によって変わりますが、時期によっても変わります。 解約返戻金の最高率は高いがその時期が短いもの、解約返戻金の率は高くないが安定しているものなど、商品によって様々です。 加入前に解約返戻金の率がどのように変わるのか、確認しておきましょう。

全額損金と1/2損金

全額損金のリスク

生命保険に限らず、保険消費には全額を損金として算入するものと、1/2を損金として算入するものがあります。 算入額が多い分、全額損金の方が節税は可能です。 しかし、全額を損金に算入し続けると、赤字決算になるリスクも高まります。 全額損金の保険の場合、解約返戻金の率が低いことが多く、結果として大きく損をしてしまうこともあります。 目先の節税だけでなく、長期的な視点で生命保険を選ぶ必要があります。

| 〈 3種類それぞれの生命保険の特徴 | 生命保険を利用した法人の節税策 〉 |

|

|